2019 année record et année historique pour la restauration chaînée. Qu'elle n'est pas prête de revivre. Une croissance portée surtout par le développement continu de ses réseaux, en particulier de franchises, le rachat d'enseignes et le développement de la livraison. Extraits autorisés de la grande enquête annuelle du magazine B.R.A. Tendances Restauration, avec le partenariat du cabinet Food Service Vision.

« 2019, l’une des plus belles années de l’histoire de la restauration », en particulier pour les plus grands groupes, selon le magazine. Les 93 premiers groupes du marché ont cumulé 18, 905 milliards d’euros de chiffre d’affaires en 2019, enregistrant 6,6 % de croissance, contre 5 % l’année précédente. Leur CA moyen par unité a gagné 3,3 %, contre 0,3 % en 2018. Le ticket moyen affiche lui aussi une belle évolution (+ 3,1 %). « Ces données confirment la belle dynamique du secteur avant la crise. Non seulement les indicateurs étaient au vert, mais ils atteignaient même des records », constate François Blouin, président-fondateur de Food Service Vision.

70 des 93 acteurs répertoriés (75 %) ont enregistré une hausse de chiffre d’affaires en 2019. Au global, « L’industrie de la restauration affichait clairement, en 2019, de belles croissances et des développements mieux maîtrisés », selon François Blouin. Malgré les manifestations des Gilets Jaunes. Beaucoup de services du samedi ont été perdus et des débordements ont eu de lourdes conséquences pour certaines affaires, avec parfois des dégâts matériaux. Se sont ajoutés à cela, en décembre, de grands mouvements sociaux ayant paralysé une partie du transport ferroviaire français.

Un environnement socio-économique très favorable

Mais au final, les éléments externes bénéfiques au secteur ont dominé les perturbateurs en 2019. Food Service Vision parle même d’un « contexte économique favorable à un regain de consommation, y compris dans la restauration ». Une bonne activité touristique française. Une météo globalement favorable. la stabilité des prix de l’alimentation et laa hausse du pouvoir d’achat. la forte baisse du chômage et le recul des défaillances d’entreprises. « Et comme toujours, la restauration suramplifie les tendances : quand l’économie et le moral des Français vont bien, elle décolle, explique François Blouin. Et nous voyons qu’en ces temps de Covid-19, les CHR plongent davantage que d’autres secteurs… »

L’autre constat fort de cette année 2019, c’est que face à une demande dynamique, l’offre ne s’est pas reposée sur ses lauriers : « Les acteurs économiques étaient, eux aussi, confiants. Beaucoup de réseaux ont amorcé des plans ambitieux de développement ou de reconsolidation. Le marché a continué à se structurer et n’a pas lésiné sur les investissements », analyse Florence Berger. Après le repositionnement réussi de Del Arte, celui de Hippopotamus a commencé à porter ses fruits. En proposant un design plus moderne et cohérent, et en mettant le four à braise au cœur du concept, « Groupe Bertrand a su améliorer la promesse et la perception client. La séduction passe même par l’odeur qui se dégage de la cuisine semi-ouverte. » Pour Food Service Vision, ce cas démontre que « ce qui fonctionne, c’est moins la premiumisation que l’enrichissement de l’expérience ».

La restauration assise réinvestit dans ses concepts

En souffrance depuis quelques années, la restauration assise historique devait se remettre en question. Le virage est donc bien amorcé pour une partie des acteurs, qui ont su faire évoluer leur concept, en intégrant souvent plus de storytelling, de confort, de liberté et de service… « L’enjeu, derrière le travail de repositionnement des enseignes de restauration tablée, c’est de créer ou développer le plaisir et l’envie, explique François Blouin. Il s’agit de proposer aux clients de vivre, sur place, un moment agréable bien spécifique à l’enseigne. »

Même le jeune et dynamique snacking l’a compris, certains de ses acteurs ayant repensé leur concept ou décor en 2019. « Le marché français de la restauration chaînée était bel et bien en ébullition en 2019, résume Florence Berger. D’autant plus qu’il voyait arriver des enseignes étrangères Millenials-friendly aux ambitions pharaoniques. » Citons pour exemples l’italienne Old Wild West, l’espagnole 100 Montaditos, la canadienne Copper Branch (master franchise reprise par Columbus Café), l’anglaise Eat (1re unité en France par SSP) et la néerlandaise La Place (importée par Areas).

Des acteurs qui continuent d’élargir leur portefeuille de marques

Portée par une reprise de la consommation, une hausse du ticket moyen (+ 3,1 %) et des rénovations de concepts, la croissance 2019 repose aussi sur les évolutions structurelles de certains groupes. Outre de beaux développements de parcs et quelques ouvertures de capital, l’année a vu aussi « plusieurs acteurs poursuivre leur stratégie de consolidation et de diversification », selon Florence Berger. Les investissements ont parfois servi à reprendre des confrères, dans l’objectif de se renforcer et d’élargir son offre.

« Le marché a clairement continué à se structurer », lance François Blouin. Le Groupe Bertrand s’est par exemple emparé de l’enseigne historique de restauration tablée Léon de Bruxelles, Groupe Rush (Roberta, Maison Pradier) a rejoint La Croissanterie sous l’entité Délinéo, et le Groupe La Boucherie a ajouté Poivre Rouge comme corde à son arc. « Le phénomène de rachat n’est pas nouveau mais ce qui est fort en 2019, c’est l’accélération des stratégies multi -marques, analyse François Blouin. L’objectif, c’est de posséder un portefeuille d’enseignes permettant d’être à la fois plus attractif et plus agile, pour mieux convaincre et fidéliser les partenaires, dont les bailleurs et les concédants. »

A l’instar de l’hôtellerie, des groupes multi marques

Il s’agit, pour les groupes de restauration, d’être capables de « proposer plusieurs marques dans une discussion d’ouverture ou de rénovation d’espace commercial » et de « substituer un concept par un autre sur un emplacement », en suivant les tendances du marché, les attentes des clients ou/et les évolutions de l’environnement (rénovation du centre ou du quartier, densification, gentrification…). Ces fusions peuvent aussi suivre des logiques liées aux types de restauration, la reprise de Léon de Bruxelles par Groupe Bertrand, qui a lancé Bertrand Franchise, lui permettant par exemple d’être moins focalisé sur le segment de la viande.

« La crise actuelle devrait accentuer tout cela : d’une part, parce que les consommateurs favoriseront des marques « rassurantes », d’autre part, parce que les groupes chercheront à mieux gérer encore leurs actifs immobiliers, en suivant les dynamiques des segments », prévoit François Blouin. Et la diversification pourrait même s’étendre hors du secteur, avec l’intégration d’enseignes de distribution ou d’hôtellerie par exemple, permettant de diversifier encore son éventail de propositions… et de diluer les risques.

Des performances boostées par l’essor de la livraison

Le digital s’impose aussi dans les points de vente, près de 80 % des commandes chez McDo se faisant aujourd’hui par borne (ce qui participe à l’essor du ticket moyen). Mais l’un des faits marquants, en 2019 plus qu’avant, c’est que la croissance vient beaucoup de l’extérieur. L’intégration des canaux de consommation alternatifs, en premier lieu la livraison, est un pilier des beaux succès de l’année 2019. L’essentiel des fortes progressions du segment burger, hors ouvertures d’unités, est apporté par le développement de leurs ventes en livraison.

Ses leaders sont même devenus les locomotives des plateformes dédiée. Alors que le géant McDonald’s a rompu son exclusivité avec UberEats pour travailler avec tous les acteurs, Léon de Bruxelles et Del Arte ont initié des tests, réussis et prometteurs. La restauration tablée historique n’est donc plus en marge de ces tendances et toutes les chaînes, y compris les plus traditionnelles, ont saisi l’ampleur du phénomène. « Dorénavant, l’essor de la livraison vient donc tant de la demande croissante que du développement et de la structuration de l’offre, résume François Blouin. Les plus grands ont aujourd’hui des stratégies pointues sur ce sujet. » Ce qui fait même réagir les acteurs historiques de la livraison, à l’instar de Côté Sushi qui a lancé l’enseigne virtuelle Maison Poké.

La nouvelle concurrence des « dark kitchen »

De ces évolutions s’impose aussi une nouvelle concurrence : les dark kitchens, n’opérant qu’en livraison via des laboratoires, poursuivent leur chemin en France, ce qui doit être pris en considération par le secteur. « Il est clair que la restauration se prépare à l’accélération, pour tous les segments, de la diversification des modes de service, acte François Blouin. Au-delà de la livraison, c’est l’ensemble des offres hors restaurant qui vont se renforcer : vente à emporter, click & collect, drive pour véhicules, vélos ou piétons… »

Le président-fondateur de Food Service Vision souligne que la période de confinement a déjà accéléré la mise en place d’initiatives sur ces sujets (sur lesquels nous pouvons vous fournir d’autres éléments) : de nombreux restaurants, y compris gastronomiques et étoilés, se sont mis à proposer leurs plats en vente au comptoir ou en livraison, alors qu’ils n’y auraient jamais songé auparavant. Et pour ceux qui ne s’y seraient pas encore aventurés, tout semble les y encourager ; à condition toutefois d’étudier la cohérence entre ces offres et sa zone de chalandise (emporté en zones urbaines, drive si accès facile, etc.). Des évolutions qui s’avèrent des « relais de croissance clés pour la restauration chaînée », commente François Blouin.

Une année 2020 prometteuse… mais catastrophique

François Blouin ajoute que « le début d’année 2020 se présentait sous de très bons auspices, avec de belles hausses d’activité », toutefois tirées par la comparaison avec un début 2019 chahuté. L’ensemble de la restauration aurait poursuivi une croissance d’environ 3 % sur le premier bimestre 2020. « Les résultats étaient porteurs et nous nous attendions à avoir de belles performances annuelles. » Mais l’histoire s’écrira autrement. Les baisses ont été ressenties dès février, et on sait aujourd’hui que 2020 sera une année historiquement difficile pour le secteur . « Espérons que cette mauvaise parenthèse ne dure pas trop longtemps, et que la mobilisation de tous les acteurs permette de retrouver au plus vite les sommets de 2019 », lance François Blouin.

(Extraits de l’enquête du magazine B.R.A Restauration. Auteur : Anthony Thiriet, rédacteur en chef du magazine)

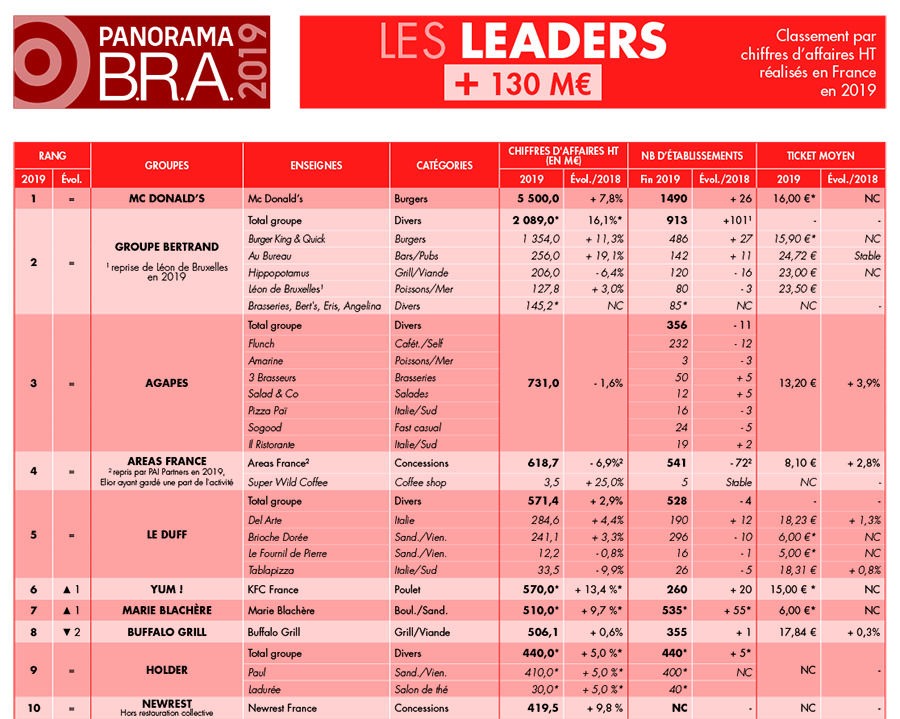

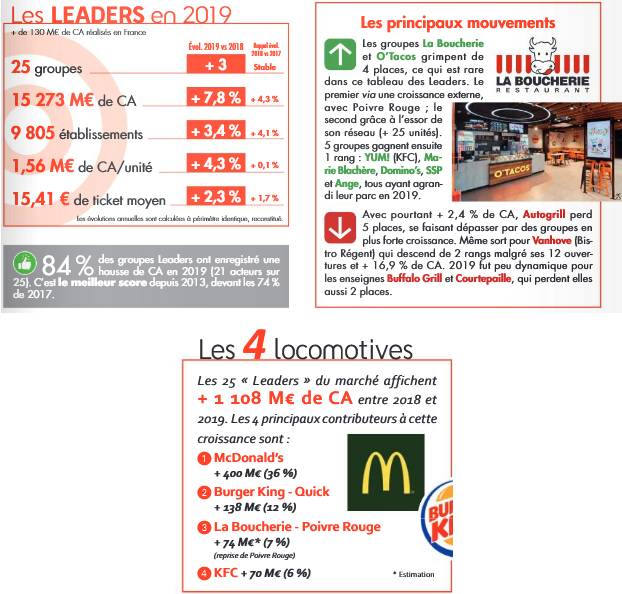

Extraits du tableau général de B.R.A Resta : le TOP 10

Découvrez les 25 pages du 1er volet du Panorama B.R.A. 2019

Commandez ce numéro pour 4 € sur ce lien

- Classement et résultats des 94 premiers groupes de restauration présent en France.

- Plus de 35 témoignages de dirigeants, de nombreuses statistiques et analyses dans B.R.A. Tendances Restauration n°409-410.

- Intègre aussi un cahier spécial Covid-19 de 10 pages.