Enseignements clefs de l’étude

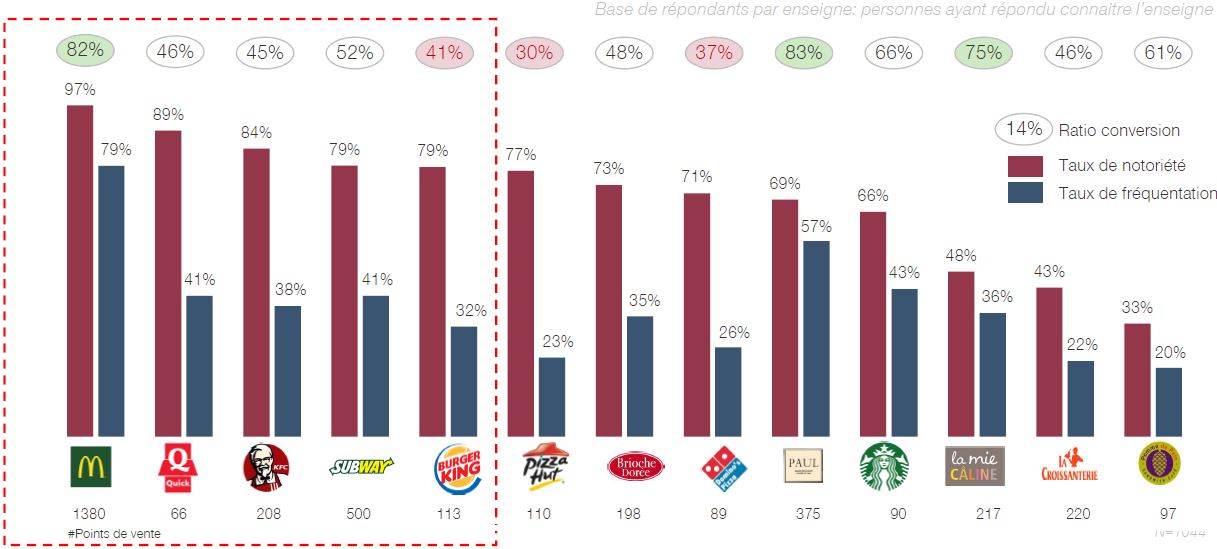

Les enseignes que les clients interrogés connaissent et fréquentent le plus

Questions posées : parmi les enseignes suivantes, lesquelles connaissez-vous et dans lesquelles vous êtes-vous rendus ?

Taux de notoriété d’une enseigne : pourcentage d’interrogés connaissant l’enseigne

Taux de fréquentation d’une enseigne : pourcentage d’interrogés fréquentant l’enseigne

Ratio de conversion : le rapport entre taux de notoriété et taux de fréquentation. Le fond vert du pictogramme indique une très bonne conversion, le fond rouge indique une mauvaise conversion

Lecture : 97 % disent connaître McDonald’s ; 79 % ont y mangé au cours des 12 derniers, soit un taux de conversion de 82 % (79/97)

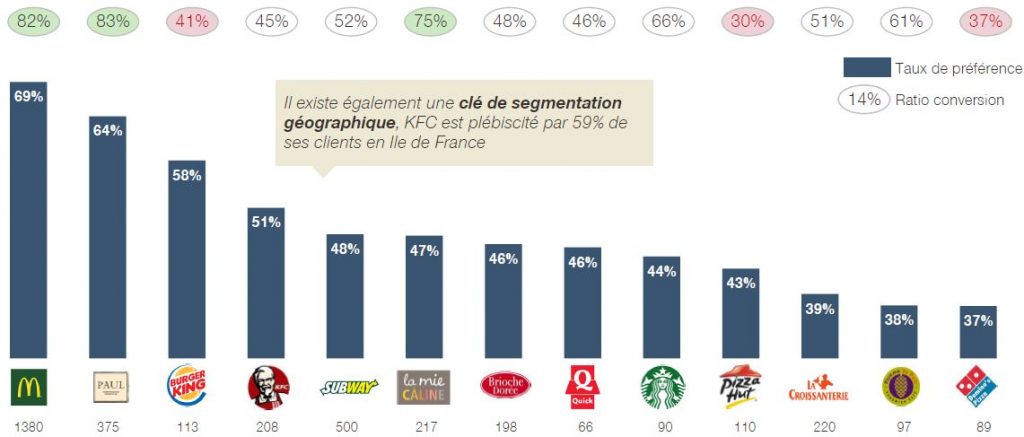

Les enseignes préférées des clients

Question posée : parmi les enseignes suivantes, veuillez classer par ordre de préférence vos 5 enseignes favorites

Taux de préférence d’une enseigne : part des consommateurs qui les placent N°1 ou N°2 au classement des préférences

Lecture : 69 % citent McDonald’s comme leur enseigne favorite (taux de préférence) ; 82 % de ceux qui citent McDonald’s y consomment (ratio de conversion)

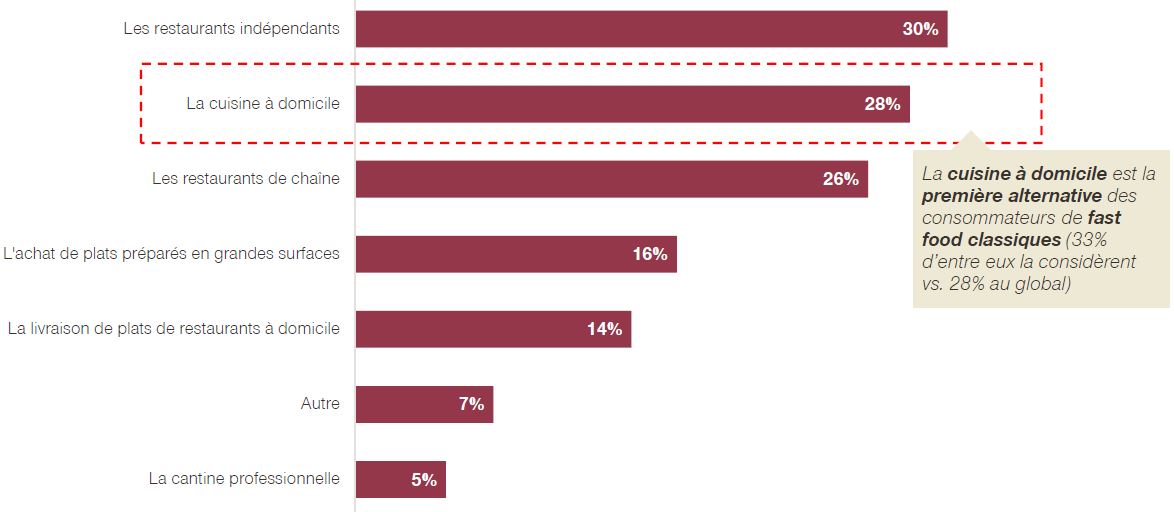

Des concurrents alternatifs nombreux et souvent cités

Question posée : avant de vous rendre dans une enseigne, avec quels types de restaurant hésitez-vous avant de faire votre choix

Lecture : 30 % des interrogés citent les restaurants indépendants comme alternative

SOURCE DES TABLEAUX : Simon-Kucher & Partners, étude « Diagnostic sur les tendances de fréquentation des enseignes de restauration rapide »

Questions à David Vidal, Associé au sein de Simon-Kucher & Partners, et auteur de l’étude

Votre étude ne nous dit pas clairement si la fréquentation recule dans la restauration rapide sous enseigne et si celle-ci perd déjà des parts de marché. Avez-vous des données récentes sur l’évolution de la fréquentation dans les enseignes étudiées, telle qu’elle ressort des réponses apportées par les personnes interrogées ?

Une étude sectorielle annuelle réalisée par un magazine spécialisé constate pour sa part une érosion du chiffre d’affaires par établissement, les groupes de restauration rapide progressant avant tout par le développement de leur parc.

« Les situations sont contrastées par acteur. Néanmoins, on constate une profusion de nouveaux concepts de restauration rapide, ce qui mène à une atomisation des visites. En parallèle, le sujet « prix » mis en exergue dans l’étude et qui concerne beaucoup d’enseignes historiques, a pu conduire dans certains cas à plusieurs années de baisse de fréquentation. Si on raisonne en chiffre d’affaires, nous constatons effectivement que la croissance des enseignes, pour celles qui en font, a souvent été portée par des effets d’ouvertures de nouveaux points de vente.

A parc constant, rares sont les acteurs qui ont développé leur CA via le développement de leur fréquentation. En réalité, les acteurs la restauration rapide en croissance de chiffre d’affaires l’ont souvent fait par une forte inflation des prix dont les effets positifs sur le chiffre d’affaires ne durent souvent qu’un temps, l’effet sur la fréquentation pouvant inverser la tendance. Seules quelques enseignes ont ce fameux « pricing power » qui permet d’augmenter les prix sans voir les volumes baisser. »

Votre étude le montre bien, les GMS et les commerces alimentaires de type boulangerie-pâtisserie sont loin d’être les seuls concurrents de la restauration rapide. Les autres alternatives, ce sont la cuisine chez soi et la bonne vieille restauration traditionnelle indépendante, dont les consommateurs apprécient la qualité et la convivialité. Est-ce que la restauration rapide peut vraiment grignoter des parts de marché sur ces deux solides concurrents, très ancrés dans les habitudes françaises et notre culture culinaire ?

« Sur le long terme, les tendances de consommation indiquent des signes encourageants pour le secteur. La proportion des repas pris à l’extérieur est en hausse et affiche de forts potentiels de développement, si on compare la France à plusieurs marchés géographiques référents.

Certes, les traditions culinaires françaises limitent sans doute la croissance du secteur et permettent à la restauration indépendante et surtout à la cuisine à domicile de tenir

mais aussi beaucoup pour des raisons budgétaires dans ce deuxième cas !

A court et moyen termes, les enseignes GMS et surtout les formats de proximité, constituent un concurrent réel car elles ont su adapter leur offre (produit / prix) selon les attentes des consommateurs. Avec, par exemple, le :développement d’offres prêtes à consommer ou des corners de restauration, etc

.

D’un point de vue tarifaire, la GMS a une vraie carte à jouer, dans un contexte de guerre des prix entre enseignes, et ce alors que la restauration rapide a connu une inflation significative

visible par les clients (comme l’indique l’étude, plus d’un client McDonald’s sur trois estime que les prix de l’enseigne ont augmenté au cours des 12 derniers mois).

La restauration traditionnelle reste également un concurrent à ne pas sous-estimer notamment ces derniers temps avec le développement progressif de la vente à domicile via les plateformes de livraison, comme Deliveroo.»

Les enseignes perçues comme « chères », comme Paul ou Starbucks, fonctionnent très bien malgré tout. Leur clientèle est prête à payer les prix demandés et ne perçoit pas, globalement, un problème de prix. Ce sont surtout les consommateurs qui ne les fréquentent pas qui les trouvent chères… Ces enseignes là ont-elles intérêt à revoir certains de leur prix à la baisse pour attirer ceux qui ne viennent pas chez elles? N’est ce pas déshabiller Paul pour habiller Jacques ?

« Nous n’avons pas tout à fait la même lecture sur le fait que les clients de Paul ou Starbucks ne perçoivent pas de problème de prix puisque ces enseignes affichent des « scores » d’accessibilité relativement bas en comparaison aux autres enseignes de l’étude. En effet, « seuls » 46% des clients Starbucks considèrent que l’enseigne est accessible en termes de prix et 55% pour Paul.

Etre perçu comme non accessible par près d’un client sur deux nous parait constituer un véritable enjeu à traiter pour pérenniser et développer la fréquence de visite des clients actuels. Parallèlement, il est clair que « l’image prix » des enseignes joue un rôle crucial dans la conquête de nouveaux clients. »

Ce sont surtout les 18-34 ans qui semblent sensibles au prix. Que peut faire la restauration rapide de plus pour eux ? Sachant que dans les fast-foods classiques, on trouve des formules de base à moins de 6 EUR, ce qui est tout de même déjà bas.

« Il ne faut pas regarder que le prix mais analyser l’offre dans sa globalité. L’offre que proposent les enseignes de fast food est-elle en ligne non seulement en termes de prix mais aussi en termes de qualité et de quantité avec les attentes des 18-34 ans ? La formule de base est-elle vraiment celle qu’ils vont consommer et dont ils vont se souvenir après leur visite / commande ? Les jeunes sont par exemple souvent à la recherche d’un rapport quantité-prix, donc une offre de prix bas ne suffit pas.

Par ailleurs, beaucoup d’enseignes ont encore tendance à travailler leurs prix en fonction d’objectifs de marge à la maille de la référence, catégorie produit par catégorie produit, mais en oubliant de contrôler les niveaux atteints par l’addition globale. Les clients composent leur repas en fonction d’une offre mais aussi d’un besoin de consommation, et leur addition finale peut souvent franchir des seuils de prix psychologiques, qui impactent leur intention de retour. Pour les jeunes dont les budgets sont parfois limités, le dépassement de ces seuils est « sur-élastique » : l’impact sur les volumes est beaucoup plus marqué que sur d’autres segments de clientèle.

Les jeunes sont aussi, du coup, beaucoup plus réceptifs à la promotion, ce qui constitue un axe de renforcement pour stimuler leur visite. Mais il ne faut pas oublier non plus que c’est une cible de clientèle aussi très affine à l’innovation, dans l’assiette

ou dans l’expérience. L’offre de solutions digitales peut ainsi jouer un rôle clé dans l’attractivité des enseignes de restauration rapide. »

Etre attentif à sa stratégie prix, c’est indispensable, dites-vous à raison. ll parait néanmoins compliqué pour les enseignes de modérer à l’extrême leurs prix, sous peine d’impacter la qualité des prestations et leur rentabilité économique. Par ailleurs, les consommateurs, même ceux qui disposent d’un gros pouvoir d’achat, ont naturellement tendance à trouver que « c’est trop cher ».

La marge de manoeuvre semble donc étroite… Malgré tout, ne rien faire, ne prendre aucune initiative pourrait s’avérer dangereux, dites-vous. Quelles sont vos recommandations ?

« En effet, l’équation du rapport qualité / prix n’est pas évidente et il faut réussir à trouver le bon équilibre entre accessibilité et qualité en adéquation avec la cible client / le positionnement de la marque. Nombreux sont les acteurs qui basent leur tarification sur les coûts matière, oubliant de prendre en considération les attentes clients et leur « volonté de payer ».

A l’autre extrême, on trouve des acteurs qui oublient la qualité pour relancer continuellement des baisses de prix. Cela ne fonctionne pas non plus, surtout en France, où le consommateur transige assez peu avec la qualité des produits, et doute même de la qualité proposée si les prix proposés sont trop bas.

Pour comprendre les marges de manœuvres dont les acteurs disposent, il nous semble indispensable de repartir de ces attentes, chaque enseigne ayant une perception propre sur cet équilibre qualité / prix. »