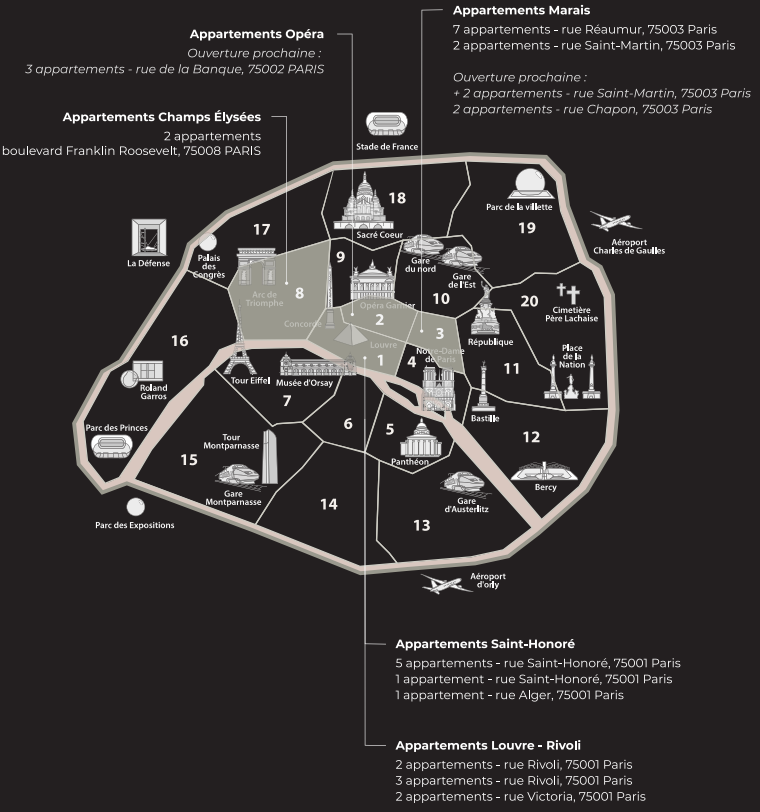

Ce nouvel acteur indépendant se positionne sur le marché du luxe avec une offre de 21 appartements à louer au coeur de Paris pour une durée de deux nuitées minimum à 1 mois maximum, auxquels sont dédiées des équipes hôtelières et des prestations sur-mesure. Propriétaires du parc immobilier, les actionnaires d'Highstay, Jess Levy, Eric et Michael Dayan, visent une centaines d'adresses parisiennes à horizon 2025, ainsi qu'un projet de développement à l'international. Highstay entend équilibrer sa distribution entre vente directe, agences de voyages, booking.com et airbnb.

Les trois fondateurs

Jess Levy (à gauche)

« En étant propriétaires de notre parc immobilier, nous bénéficions d’une maîtrise totale de notre activité sur l’ensemble de la chaîne, depuis l’acquisition jusqu’à l’expérience client, en passant par la rénovation et la décoration des appartements. Notre démarche s’inscrit dans le temps, de manière solide, avec une vision à long terme et pourquoi pas à l’international.»

Eric Dayan (au centre)

« Highstay c’est la possibilité de créer une marque en partant de 0, c’est un nouveau challenge et une nouvelle aventure entrepreneuriale familiale. C’est aussi un positionnement unique car nous sommes propriétaires de nos appartements. Cette singularité est un atout, autant pour nous que pour nos clients, car nous pouvons gérer la totalité de nos nuits et avoir une activité continue. »

Michael Dayan (à droite)

«Avoir accès à des produits d’exception, avec un service de conciergerie, dans des espaces qui permettent de vivre différemment un voyage, c’est une tendance de fond que j’observe mais aussi que je ressens. »