La crise du Covid-19 a définitivement modifié les équilibres entre les canaux de distribution. Selon le Top 12 des principaux générateurs de revenus chez les hôtels clients du chanel manager SiteMinder, Booking.com conserve encore son leadership. Mais l'OTA est talonnée par les réservations directes qui confortent leur deuxième place acquise au deuxième trimestre 2020. De même, Airbnb, malgré une part de marché encore modeste, confirme sa percée auprès des hôtels, canal de distribution devenu significatif, tant pour les hôteliers que pour la plateforme.

Le premier enseignement majeur du top SiteMinder, c’est la nouvelle progression du web direct. Les réservations effectuées sur les sites des hôtels, ou sur ceux de leur plateforme quand ils appartiennent à un réseau, grimpent définitivement à la deuxième place, devant Expedia. Le web direct avait atteint cette position à partir d’avril 2020, en raison de la prépondérance de la clientèle domestique, plus portée à réserver en direct. A contrario, la filiale de Priceline a de nouveau pâti en 2021 de l’absence des clientèles nord-américaines et longs courriers, son coeur de cible.

La croissance de la réservation directe n’est donc pas un feu de paille. Mais bien entendu, les conditions actuelles du marché l’ont à nouveau favorisée. Nombreux ont été les Français à privilégier une destination en France pour leurs vacances estivales. Et une majorité d’entre eux ont choisi leurs hôtels et leurs tarifs en réservant directement sur leur site. Ainsi chez Logis Hotels, premier réseau indépendant français, le volume de web direct sur juillet-août a fait un bond de 32 % par rapport aux mêmes mois de 2019.

La réservation directe a elle aussi un coût et ses exigences

On ne reviendra pas en détail sur les avantages de la réservation directe. Des coûts d’acquisition et des taux d’annulation moins élevés qu’avec les OTA’s. Une fidélisation possible du client. Pour autant, ces coûts existent. Les clients ne tombent pas du ciel. Le direct nécessite aussi des investissements. A la fois pour rendre le contenu du site web de l’hôtel attractif et intégré. Et pour afficher le site et promouvoir ses tarifs sur les moteurs de recherche (devant les OTA’s). En particulier les metasearch hôteliers, de type Google Hotel Ads, Kayak, Tripadvisor, Trivago, etc. Et plus globalement sur les différents canaux digitaux, y compris les réseaux sociaux.

SiteMinder, malheureusement, ne précise pas la part de marché du direct. Ni celle de Booking, inamovible numéro 1. En s’appuyant sur les données de réseaux hôteliers et du fournisseur de solutions d’e-commerce D-EDGE, le direct représenterait entre 25 et 32 %, Booking entre 45 et 50 %.

Progression d’Airbnb et Hostelworld, émergence de Smartbox

Ces deux canaux pèsent donc entre 70 et 80 % des réservations. Autant dire qu’ils ne suffisent pas à garantir des taux de fréquentation élevés sur tout un exercice. L’établissement doit donc tabler sur une diversité et une complémentarité de canaux efficients. Chacun ne rapportera que quelques points supplémentaires. Mais une fois additionnés…

C’est ce qui ressort du Top 12 SiteMinder, qui combine OTA’S, GDS, grossistes, site direct… Et plate-forme collaborative désormais ! Airbnb en l’occurrence. Bien entendu, sa part du marché de la réservation hôtelière reste faible. Mais sa croissance est exponentielle (multiplié par 20 en 5 ans selon d-edge). Et en l’espace de trois ans, l’Américain est passé de la 11 ème à la 5 ème place dans le classement SiteMinder. Au nez et à la barbe des GDS. Et de gros pure players comme HRS. Airbnb s’est clairement positionné sur l’hôtellerie française. Les hôteliers avisés ne l’ignorent plus, comme en témoignent les milliers d’offres de chambres que l’on trouve quotidiennement sur la plate-forme.

Les réseaux de distribution évoluent en permanence, en fonction des tendances clients. Ainsi, avec le développement en France des auberges de jeunesse nouvelle génération, le spécialiste britannique hostelworld a pu poursuivre sa progression chez SiteMinder, passant de la 10ème à la 7 ème place.

De même, chez SmartBox, les partenariats noués avec des réseaux comme Mercure, Hilton, Best Western ou The Original’s ont contribué à faire apparaître pour la première fois le leader européen des coffrets cadeaux dans le classement SiteMinder à la 10 ème place. Une place de niche qui devrait le rester. Pas sûr qu’il soit dans l’intérêt économique des hôteliers de trop pousser ce canal. Sauf pour occuper quelques chambres en périodes creuses…

Antoine Aubrun, Country Manager de SiteMinder pour la France

« Alors que l’environnement hôtelier continue à évoluer, il est agréable de voir les hôtels dans toute la France adopter un éventail plus large de canaux, tant directs qu’indirects, pour attirer de nouveaux clients. Cette tendance témoigne de l’agilité du secteur hôtelier français qui s’adapte aux changements en diversifiant ses stratégies commerciales pour atteindre cette nouvelle catégorie de voyageurs appelée « les voyageurs dynamiques ».

Par exemple, la forte performance du groupe Hostelworld en France, qui est passé de la dixième à la septième position, démontre la puissance actuelle du marché des auberges de jeunesse et des logements communautaires.

Les conditions du marché évoluant, il est essentiel que les hôteliers analysent et évaluent en permanence leurs stratégies de commerce en ligne. Ils doivent s’informer sur les canaux de distribution qui s’avèrent les plus efficaces pour garantir des réservations et des revenus aux entreprises locales. »

Le Top 12 des canaux on line générant le plus de revenus avec SiteMinder

Classement des volumes de revenus bruts générés par SiteMinder auprès de ses hôtels français clients ( + de 1 000)

Nouvelle progression d’Airbnb, percée de Smart box, consolidation des sites web d’hôtels

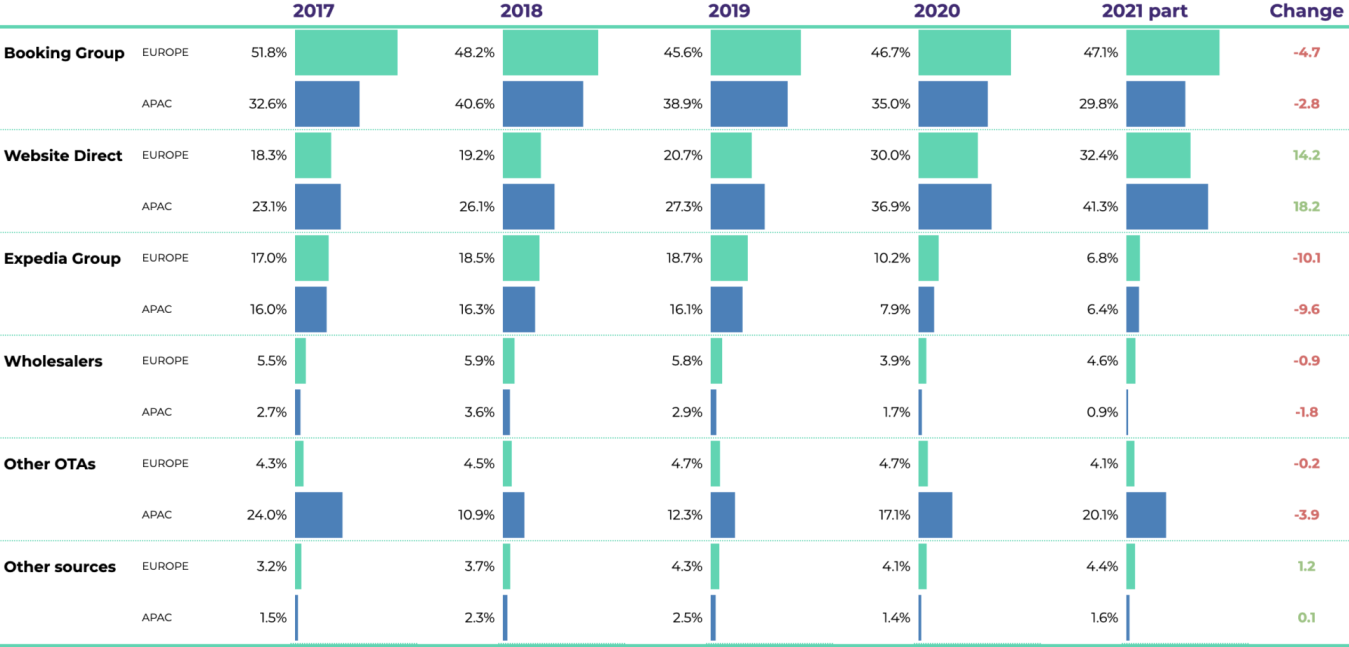

En Europe comme en Asie une progression des réservations directes depuis 2017 selon d-edge

Les parts de marché portent sur les volumes enregistrés sur 3 442 hôtels en Europe et 438 hôtels dans la région d’Asie-Pacifique (hors Chine continentale)

La réservation directe solidifie sa place de canal N°1 en Asie et N°2 en Europe, (*)

(1) la période observée en 2021 porte sur les cinq premiers mois janvier-mai

(1) la période observée en 2021 porte sur les cinq premiers mois janvier-mai

Booking tient ses parts de marché en Europe, Expedia s’effondre

Source des deux tableaux : d-edge