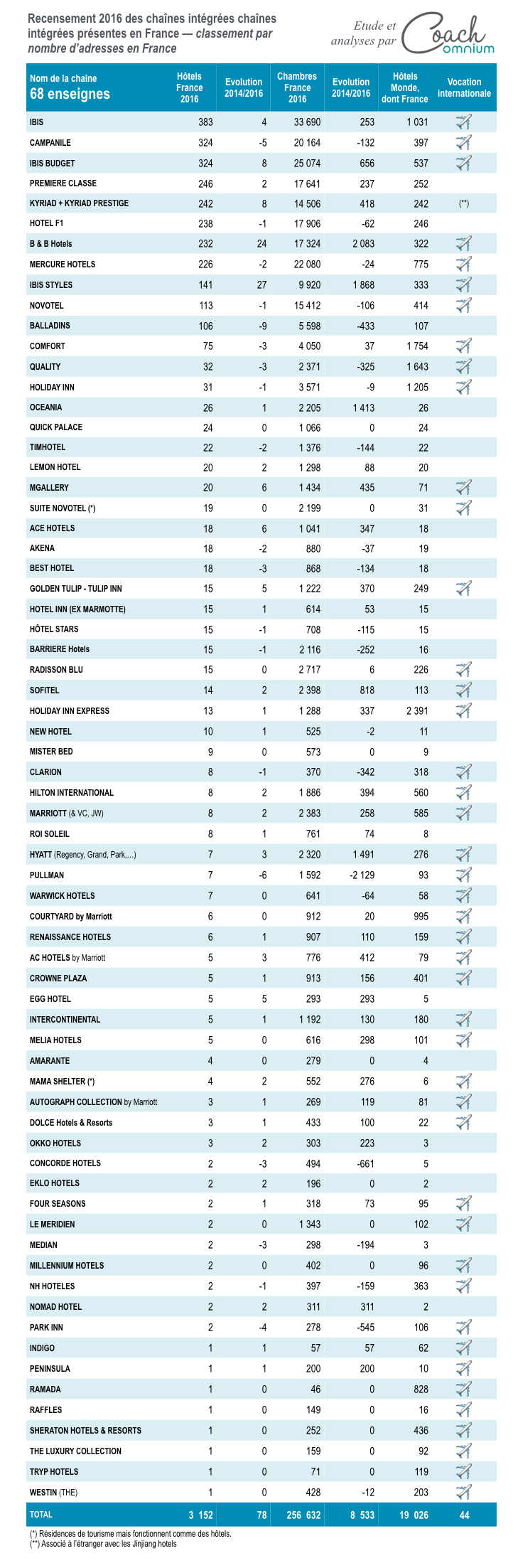

Dix chiffres clefs sur l’activité des chaînes hôtelières intégrées en France

- 10 sur 10 Françaises, les 10 premières chaînes intégrées sont françaises (mais sous capitaux en majorité étrangers)

- 2 469 hôtels, le nombre d’hôtels détenus par le top ten français, il contrôle 78 % du total du parc

- 78 hôtels supplémentaires ouverts en deux ans, dont 41 par AccorHotels (dont 27 ibis Styles) et 24 par B&B Hotels

- 81 chambres, c’est la taille moyenne de leur hôtel, elle est de 26 chez les indépendants

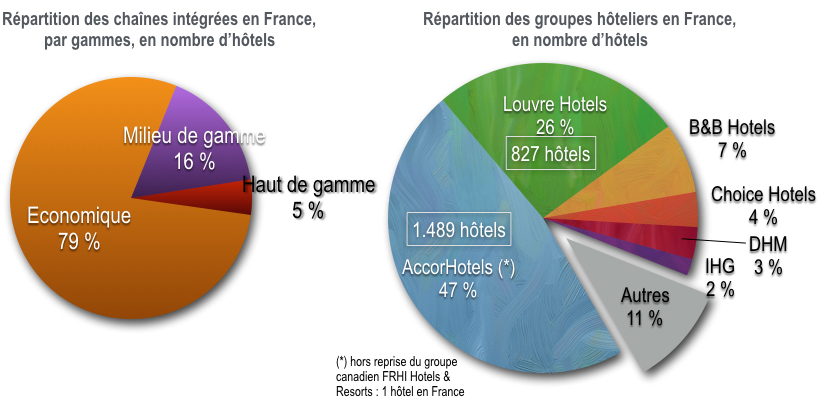

- 79 %, leur pourcentage d’hôtels en gammes économiques, contre 16 % en milieu de gamme et 5 % en luxe

- 65,3 % : leur taux d’occupation en 2014, de 8,6 points supérieurs à celui des indépendants

- -7 points (47 % vs 54 %) : le recul en 2014 de leur captation de nuitées ( 94 millions contre 104 millions pour les indépendants)

- 52 % : c’est le pourcentage de leur clientèle d’affaires, contre 35 % chez les indépendant

- 1 448 unités AccorHotels, la chaîne aux 20 marques pèse 47 % du total du parc intégré

- 848 famille ibis, la marque locomotive d’AccorHotels pèse à elle seule 27 % du parc d’hôtels de chaînes

Trois questions à Mark Watkins,

président de Coach Omnium

Les chaînes hôtelières intégrées ont vu leur taux d’occupation légèrement augmenter en 2014, leur parc d’hôtels et de chambres est en légère progression également, alors que celui des indépendants baisse. Malgré tout, écrivez-vous, elles ne représentent plus que 47 % des nuitées vendues contre 54 % trois ans plus tôt. Cette tendance semble tout de même assez paradoxale. Comment l’expliquez-vous ?

« Ce paradoxe rappelle qu’il faut évoquer parallèlement les taux d’occupation et les volumes de nuitées réalisées. L’explication est que les indépendants « qui restent » gagnent davantage de nuitées et ont de meilleurs taux d’occupation.

Les 1.750 hôtels fermés dans le parc français depuis 5 ans l’ont été essentiellement chez les indépendants. Il s’agit le plus souvent d’hôtels qui fonctionnaient mal (milieux ruraux, petites stations, petites villes) et qui étaient pour près de 60 % des saisonniers. Sont restés les hôtels plus grands, fonctionnant à l’année, mieux placés (milieux urbains avec tourisme d’affaires et de loisirs), qui vivent mieux et sont plus pérennes dans leur activité. »

Pas moins de 68 chaînes hôtelières intégrées se partagent environ 3 000 hôtels en France, les plus petites d’entre elles ne dépassent pas 2 hôtels (Eklo) et 170 chambres (Eklo). Comment expliquez-vous cette abondance de marques sur un marché finalement étroit, avec l’arrivée même de nouveaux entrants (Okko, Eklo), et le fait qu’aucun mouvement de consolidation ne s’opère ?

« Il y a eu durant chaque décennie des reprises massives de groupes et de chaînes par leurs concurrents, avec l’assistance de capitaux extérieurs. Une trentaine d’enseignes ont disparu du paysage hôtelier français : Climat de France, Clarine, Bleu Marine, Etap Hotel, All Seasons, Nuit d’Hôtel, Villages Hotels, Marmotel, Mascotte, etc.

A la fin des années 1990, on pensait qu’il était utile de créer de nouveaux labels ou marques pour distinguer les produits au sein d’un même groupe et travailler ainsi sur des niches de marché. Par exemple, Accor détient aujourd’hui une vingtaine d’enseignes hôtelières et reconnaît que cela en fait trop, avec des doublons ou de mauvais positionnements. Donner vie à une marque et la gérer coûte cher. Envergure, devenu Louvre Hotels, avait fait le chemin inverse en réduisant son portefeuille de chaînes lorsqu’il a repris le groupe Hôtels & Compagnie.

Aujourd’hui, on assiste à l’avènement de nouveaux réseaux qui pensent apporter de la nouveauté dans leur concept et se démarquer des chaînes historiques, souvent dépassés dans leur offre. Ils sont là pour attirer un public las des chaînes standardisées (selon leur propre leitmotiv) ou encore dans le nouveau super-économique ou low cost pour satisfaire une frustration par la clientèle qui recherche des hôtels pas chers mais de qualité.

On pense que certains pourront se déployer jusqu’à se mettre un jour en vente pour être repris par un grand groupe avec une belle plus-value. Le succès de B&B Hotels, créé par un petit groupe hôtelier breton (Sofibra) et repris plusieurs fois par des fonds d’investissement, avec ses plus de 300 unités en Europe reste une exception. »

Cette part de marché très importante des chaînes intégrées en France n’a aucun équivalent en Europe, où l’hôtellerie indépendante représente en moyenne plus de 80 % du parc et des nuitée vendues. Comment expliquez-vous cette exception française qui perdure ? Par l’histoire d’Accor ?

« Oui, absolument. Novotel Seih avant que cela ne s’appelle Accor mais aussi Sofitel, ont été les pionniers (en 1964 pour Sofitel Jacques Borel et en 1967 pour Novotel). Novotel est d’ailleurs un remake de Holiday Inn aux Etats-Unis qui avait inspiré les co-fondateurs du groupe Accor.

La France étant le berceau du futur Accor, AccorHotels aujourd’hui, il a essaimé sans peine en premier entre nos frontières, sur toutes les gammes, dont le fameux Formule 1 (1985) qui a révolutionné le secteur, avant de racheter ses concurrents français lorgnant son succès : Mercure (1975), Ibis (1974), Minimotte, Urbis, puis Sofitel (1980, créant ainsi Accor en 1983) et ensuite le groupe des Wagons-lits (1991) avec notamment Pullman et d’autres marques disparues (Etap Hotels, Altea). »