MKG Consulting vient de publier son classement mondial 2025 des groupes hôteliers. Il met en évidence, chez une majorité d'entre eux, de fortes progressions tant en nombre d'hôtels que de chambres. Selon les calculs d'HR-infos, le nombre d'adresses serait ainsi en progression de près de 9 %, dépassant pour la première fois le seuil des 100 000. Tandis que celui des chambres franchirait la barre des 10 millions de clefs, avec une hausse de plus de 8 %. Selon l'analyse de MKG, cette croissance résulte à la fois d'une progression organique, d'acquisitions et de partenariats.

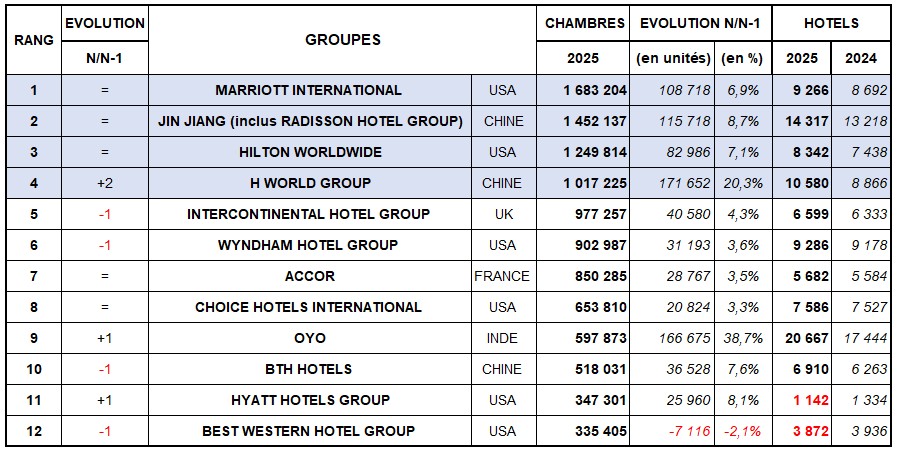

Le classement 2025 du Top 12

Source : MKG Consulting

Source : MKG Consulting

Mise en forme graphique : HR-infos

Notes méthodologiques

- Marriott International : hors timeshares (Marriott Vacation Clubs] & yachts)

- Jin Jiang : inclue Radisson Hotel Group, hors chambres en simple distribution/affiliation [Hotels &Préférences, Tempting Places]

- Hilton : hors timeshares [Hilton Grand Vacations])

- Oyo : inclue G6 Hospitality en 2025, estimation MKG pour le parc hôtelier uniquement. Hors Oyo vacation homes / ex-@Leisure Group, Belvilla, Ferienwohnungen, sur la base du recensement des hôtels actifs sur la plate-forme)

- BTH : estimation MKG / donnée Q3

Maillage territorial pour rééquilibrer les risques

et panoplie de marques pour séduire propriétaires et investisseurs

Le Top 12 de l’hôtellerie mondiale aurait introduit, à fin 2024, 8 435 hôtels supplémentaires dans leur parc, pour atteindre une flotte de 104 249 hôtels, soit une croissance de +8,8 %.

Ils ne sont pas en reste pour les chambres. 822 485 clefs supplémentaires sont ainsi entrés dans leur réseau. En cumul, cela représente 10, 585 millions de chambres, soit une croissance de +8,4 %.

A ce titre, le Chinois H World Group devient le quatrième groupe à dépasser le million de chambres en gestion. Il gagne d’ailleurs deux places dans le classement, devançant le Britannique Intercontinental et l’Américain Wyndham. Le Français Accor conserve sa septième place.

Les groupes américains les plus nombreux et les plus gros en taille unitaire

Globaement, la répartition nationale reste inchangée. Les groupes américains restent numériquement les plus nombreux, Six parmi les douze. Avec une première place confortée pour Marriott International. Et une douzième pour Best Western, qui perd une place, au profit de Hyatt. Viennent ensuite trois groupes chinois, dont le numéro 2 mondial Jin Jiang. Et enfin, un Britannique (Intercontinental), un Français (Accor) et un Indien (Oyo).

Sur l’ensemble du Top 12, la capacité atteint environ 101 clefs par adresse. Mais on remarquera des tailles moyennes très inégales selon les groupes. Elles sont tendanciellement plus élevées chez les Américains. A l’exception de Choice Hotels et Best Western (environ 86 chambres).

Le plafond est atteint chez Hyatt (304 clefs par hôtel), loin devant Marriott (182 clefs), Hilton et Accor (environ 150) et Intercontinental (148). A l’opposé, l’indien Oyo taille ne dépasse pas 29 chambres par taille.

Le plus gros des groupes chinois, Jin Jiang, se situe sur cette moyenne de 101 clefs. Ses deux compatriotes compétiteurs en-deça : 96 clefs pour H World. Et 75 pour BTH.

Des pipelines bien remplis pour les cinq ans à venir

Le rythme de croissance du parc devrait rester soutenu à court terme – moyen terme. MKG, en effet, indique que « les pipelines (réservoirs des croissances futures) débordent de projets pour les cinq ans à venir. Et c’est au groupe qui fera les annonces les plus spectaculaires de contrats signés avec des propriétaires, de plus en plus sollicités par des marques qui ne progressent qu’en asset light (sans investissements dans l’immobilier).»

Cette croissance priorisera, indique MKG, les régions du monde où ces groupes ne sont pas encore fortement présents. Notamment l’Inde ou l’Arabie Saoudite, l’Asie du Sud-Est et l’Afrique,. «au risque de créer – à terme – une surcapacité qu’il faudra réguler.»

Quant à leur offre, ces groupes franchiseurs font en sorte d’offrir aux propriétaires la plus large gamme de marques. En priorisant le lifestyle et les séjours de longue durée, qui ont le vent en poupe. Sachant par ailleurs, le phénomène n’est plus nouveau, que les marques haut de gamme ont la faveur des investisseurs.

Vanguélis Panayotis, CEO MKG Consulting

« Poussés par les marchés financiers et la confrontation avec les plateformes mondiales de distribution, les groupes hôteliers n’ont pas d’autre choix que d’accélérer leur croissance en volume, en misant essentiellement sur le modèle de la franchise qui doit convaincre les propriétaires exploitants.

Au-delà du travail impératif sur les marques, la fidélisation et les outils de commercialisation, les groupes ont aussi activé les stratégies de croissance externe.

Le luxe, pour sa part, poursuit une stratégie axée sur la valeur ajoutée.

S’il s’agit d’être plus sélectif sur les acquisitions, le grand Monopoly hôtelier est toujours en cours.»

Revue synthétique d’une année de développement chez les géants de l’hospitalité

SElon MKG Consulting

(Source et auteur de l’intégralité du texte : MKG Consulting, communiqué de presse)

1 – Marriott International, un leader loin de céder sa place

En 2024, Marriott International a franchi plusieurs étapes clés en matière de développement, de performance financière, d’expansion de marque. Il consolide ainsi sa position de leader mondial dans l’industrie hôtelière.

>Le groupe? présent dans 144 pays et territoires, a ajouté plus de 123 000 chambres brutes à son portefeuille en 2024. Tout en renforçant son pipeline qui rajoutera à terme un tiers de son inventaire actuel de

chambres. Ces chambres en devenir sont situées à 55 % sur les marchés internationaux, avec un accent particulier sur les marques de luxe.

Outre sa croissance organique, Marriott a fait son entrée sur le segment économique abordable avec l’acquisition de Hoteles City Express. Il donne ainsi naissance à la marque City Express by Marriott, qui comptait

déjà plus de 150 unités à la fin du 1er trimestre 2025. Elle est présente en priorité sur les marchés d’Amérique du Nord et du Sud, avec un pipeline de 45 projets signés.

Le groupe a aussi lancé StudioRes, marque dédiée aux séjours longs (minimum 20 nuitées) à budget maîtrisé. Le potentiel est estimé à 1 800 implantations sur le territoire américain et canadien. Notamment autour des

hôpitaux, universités et sites de grands projets industriels. L’Américain a également noué un partenariat avec Sonder, ajoutant plus de 10 000 chambres à son portefeuille, réparties dans des appartements à service hôtelier.

2 – Jin Jiang, les deux filiales occidentales à la manœuvre

Jin Jiang International s’appuie sur trois piliers : ses propres marques développées sur le continent chinois, soit environ 90 % de son parc sous les enseignes Jinjiang Inn, 7 Days Inn ou Vienna Hotels, et ses deux

filiales internationales : le groupe Radisson Hotel Group (à l’exception de Radisson Americas propriété du groupe Choice Hotels) et le Louvre Hotels Group, avec ses filiales notamment Sarovar en Inde.Très présent sur les marques économiques, Jin Jiang Hotels cherche à se développer sur d’autres créneaux. Il a conclu un partenariat avec le groupe singapourien Ascott Ltd pour développer des appart-hôtels en Chine.

A la tête des deux filiales internationales, Federico Gonzales a entrepris une transformation importante du Louvre Hotels Group sur cinq ans qui vise à redéfinir les fondamentaux ; favoriser une croissance organique ; et

stimuler une croissance externe par des acquisitions ciblées. Via sa filiale indienne Sarovar Hotels, LHG compte se développer fortement sur le sous-continent.

Le patron du Radisson Hotel Group veut faire des marques Radisson Blu et Radisson Collection le fer de lance du développement en Europe, en Inde (déjà plus de 200 hôtels) et en Chine.

3 – Hilton Worldwide, couverture maximale toutes zones, tous segments

Comme pour ses confrères du Top 12, la priorité du groupe Hilton a été la croissance organique et externe pour couvrir toutes les zones géographiques et les segments de clientes porteuses. L’année 2024 en a été

l’illustration avec 100 000 chambres rajoutées au portefeuille, déjà ouvertes ou signées à court terme, avec un pipeline de plus de 3 500 hôtels.

La croissance externe est passée par le rachat des marques NoMad et Graduate Hotels, des marques lifestyle qui élargissent encore la force de ce segment chez Hilton. Pour être également plus présent dans le haut de

gamme, le groupe a signé un partenariat stratégique avec Small Luxury Hotels of the World, pour ajouter plus de 400 hôtels-boutiques indépendants à son inventaire.

Géographiquement, Hilton Hotels a fait ses débuts dans des pays comme le Paraguay, le Laos et Bonaire,

Il a annoncé des projets pour doubler notre portefeuille lifestyle à 700 hôtels. Et il a atteint 1 000 hôtels en Asie- Pacifique, avant la date prévue.

4 – H World, le « grand bond en avant »

H World, ex- Huazhu, est le groupe qui a réalisé la plus spectaculaire croissance de l’année 2024. Son parchôtelier se décompose en deux grands ensembles, les 11 000 hôtels sous enseigne Huazhu, soit près d’un million de chambres ; et les 122 hôtels (26 000 chambres) de sa filiale occidentale Deutsche Hospitality, ex- Steigenberger Hotel Group.

Le bond en nombre de nouvelles chambres est impressionnant, proche des 170 000, H World prévoit d’ouvrir environ 2 300 hôtels au cours de l’année 2025.

Son activité internationale repose sur l’univers Deutsche Hospitality, dont le développement est confié à Oliver Bonke, dans le cadre de la stratégie plus large d’H World International, qui a aussi pour mission de faire découvrir les marques européennes en Chine, comme Steigenberger et IntercityHotel.

5 – IHG, au-delà du fer de lance actuel Holiday Inn

Pour sa première année complète en tant que P-dg du groupe IHG, Elie Maalouf a réussi à élargir sa présence sur de nouveaux marchés, faisant ses débuts dans de nouveaux pays ; à renforcer sa présence sur des marchés à forte croissance tels que la Chine, l’Inde, le Japon et l’Arabie Saoudite, ainsi qu’en Allemagne, où IHG a signé un accord à long terme avec NOVUM Hospitality, et à assurer les débuts européens des marques lifestyle comme Garner, spécialiste des conversions (la moitié des ouvertures de 2024, et extended stay avec Candlewood Suites.

IHG a largement alimenté son pipeline de 714 établissements signés pour les prochaines années. En termes de développement, les Amériques cèdent le pas aux autres continents, EMEA et à la Grande Chine. 44% du total des ouvertures et des signatures à venir sont à mettre au compte de la famille Holiday Inn, toujours le fer de lance du groupe, tandis que 21% du pipeline sont alimentés par les marques Luxury & Lifestyle.

6 – Wyndham, un coup d’accélérateur à l’international

Wyndham reste le plus grand franchiseur hôtelier mondial avec 25 marques en développement, principalement sur le créneau « select service ». Néanmoins sa présence est très fortement concentrée sur les Etats-Unis avec 90% de ses établissements accessibles par route pour une clientèle à 70% loisirs.

D’ailleurs, le développement récent du parc a été plus dynamique sur le marché intérieur américain (+7%) que sur les destinations internationales (+4%).

Dès lors, un coup d’accélérateur a été mis sur l’international qui représente 58% des futures chambres à travers un pipeline qui a connu une alimentation plus forte que jamais, à un rythme de 5%. Fait notable au moment où les développeurs privilégient les conversions, environ 78 % du pipeline concerne de nouvelles constructions et environ 35 % des projets ont déjà commencé.

7 – Accor, année record et priorité affichée sur l’Afrique

Année après année, le groupe Accor bat des records. Et il a pu annoncer pour la première fois une marge brute au-delà du milliard d’euros, dépassant même les prévisions faites à mi-parcours par Sébastien Bazin, P-dg du

groupe.

>En 2024, Accor a ouvert 293 hôtels, représentant plus de 50 000 chambres, soit une croissance nette du réseau de 3,5 % au cours des 12 derniers mois.

Renouvelé pour trois ans à la tête du groupe, le PDGd a annoncé son ambition : « Je veux qu’Accor soit un pionnier, qu’il soit audacieux, qu’il soit à l’avant-garde. Nous avons raté notre implantation en Amérique : nous n’allons pas rater celle du reste du monde. Nous avons fait le pari de la Chine, il y a 45 ans, et ça marche. Nous avons fait un pari similaire il y a 35 ans en Amérique du Sud, et maintenant nous faisons un pari sur l’Afrique, le continent de demain, un autre pari de 25 ans. Comme prestataire de services, je serai aux côtés de ceux qui nous ferons confiance pour financer la plupart des hôtels ».

8 – Choice Hotels, priorité accordée aux établissements longs séjours

En 2024, Choice Hotels a dynamisé son réseau en ouvrant plus de 400 hôtels dans le monde, soit une augmentation de 21 % par rapport à l’année précédente. Le groupe s’appuie sur un portefeuille diversifié de 22 marques distinctes qui couvrent tous les segments de marché à l’échelle mondiale.

Toujours majoritairement présent sur le continent américain, Choice ne progresse que faiblement sur son territoire (+3% en 2024) et cherche à se renforce sur les créneaux porteurs que sont les longs séjours : + 10 % par rapport à fin 2023 avec un pipeline de près de 43 000 chambres. Le 515e hôtel « extended stay » a ouvert sur le marché intérieur fin 2024.

L’inventaire net international a progressé de plus de 4 %, avec une accélération très notable sur le portefeuille mondial haut de gamme, avec près de 45 % par rapport à fin 2023, et un pipeline de près de 25 000 chambres. De plus, un partenariat stratégique a été conclu avec Westgate Resorts, l’un des principaux opérateurs du secteur, ajoutant 21 hôtels au portefeuille national, très haut de gamme et de luxe dans le monde.

9 – OYO Rooms, à la conquête de l’Ouest américain

La vie du groupe ressemble à un parcours de montagne russe avec des hauts et des bas souvent très prononcés. Toujours dans l’attente du créneau favorable à son entrée en bourse, OYO repart à l’assaut du développement sur les créneaux Economique et Budget.

Soutenu par son actionnaire principal, la SoftBank devSingapour, il a surpris le marché en réussissant l’acquisition de G6 Hospitality pour 525 M$ auprès devBlackstone Real Estate, intégrant les marques Motel 6 et Studio 6 dans son giron et consolidant sa stratégie devdéveloppement sur le marché hôtelier nord-américain.

Avec un parc de 1 500 établissements Motel 6 répartis aux États-Unis et au Canada, OYO a annoncé sonvobjectif d’ajouter plus de 150 nouveaux hôtels sous les enseignes Motel 6 et Studio 6 d’ici 2025.

Sur l’exercice 2023-2024, clos au 31 mars 2024, l’entreprise est redevenue bénéficiaire, signe de sonvredressement après une sortie de Covid particulièrement difficile.

10 – BG Homeinns, objectif affiché sur le haut de gamme

Le groupe est presqu’exclusivement présent en Chine où il domine le segment économique avec ses marques leaders : Home Inn, chaîne économique historique, acquise en 2015 ; Motel 168, marque complémentaire à Home Inn ; Shindon et Ykinns, deux chaînes économiques récentes ; Fairyland Hotel, marque économique axée sur le confort et la simplicité ; Yitel, BTG-Nanyuan, marques milieu de gamme orientée vers les voyageurs d’affaires ; et deux marques haut de gamme : BTG-Jianguo et BTG-Jinglun.

BTG Homeinns prévoit d’ouvrir 100 hôtels haut de gamme sous la marque PuYin au cours des cinq prochaines années, principalement dans les capitales provinciales, en se concentrant sur les quartiers d’affaires. Cette stratégie vise à répondre à la demande croissante d’établissements Premium en Chine.

Début 2025, BTG a lancé sa filiale NUO International Hotel Management Co pour coordonner le développement de ses marques de luxe, notamment NUO, Ahn Luh, Jianguo Hotel, Jinglun Hotel, Nanyuan Hotel, Jianguo Xishang, Noland et aussi Kempinski.

11 – Hyatt revendique le plus gros pipeline de l’industrie

Rejeté du Top 10 par la croissance rapide des acteurs asiatiques, Hyatt entend bien y retrouver sa place. Tout au long de l’année 2024, les développeurs se sont activés avec intensité pour alimenter un pipeline de plus de 138 000 chambres à ce jour, +9% d’une année sur l’autre.

Hyatt veut consolider ses positions sur le haut de gamme, plus rémunérateur. Il a déjà fait grandir son parc de près de 8% et mise notamment sur la Chine (140 nouveaux hôtels au cours des quatre prochaines années, dont la moitié sous la marque midscale UrCove, plus accessible à la clientèle domestique) ; mais aussi en Inde et Asie du Sud-Ouest.

La croissance externe est aussi activée avec l’acquisition de Standard International, ajoutant 21 hôtels ouverts et plus de 30 projets futurs. Plus récemment, le rachat de Playa Hotels & Resorts pour environ 2,6 Mds$, renforce sa position dans le segment des resorts all inclusive.

Autre fer de lance, la marque Hyatt Centric a connu une croissance significative en 2024, et prévoit d’ajouter plus de 35 nouveaux hôtels dans le monde d’ici la fin de 2028, une hausse de 50 %.

12 – BWH Hotels, en quête de diversification

En 2024, le groupe BWH Hotels, englobant toute la déclinaison des enseignes Best Western, le réseau WorldHotels et les marques économiques autour de SureStay, a connu une année marquée par une expansion stratégique et une diversification de son portefeuille.

BWH Hotels a signé près de 300 nouveaux établissements à l’échelle mondiale en 2024, renforçant sa présence dans des marchés clés tels que l’Inde, le Vietnam, le Moyen-Orient et l’Afrique. Le groupe ambitionne d’ajouter 850 hôtels supplémentaires d’ici cinq ans, soit une augmentation de 20 % de son portefeuille actuel autour de 4 300 établissements.

2024 entérine l’expansion de la marque Aiden by Best Western, avec près de 130 établissements ouverts ou en projet, incluant des implantations à New York Long Island, en Pologne, au Mexique et au Guyana ; et le développement de la marque HOME by Best Western, avec des projets en cours à Miami, Atlanta et Orlando, offrant des options flexibles pour les séjours de longue durée.